América Latina: ¿Estamos ad portas de una recuperación pospandemia de los ingresos tributarios?

Por: Víctor Torres Cuzcano*

En los países de América Latina y el Caribe (ALC), los ingresos tributarios aportan la mayor parte de los ingresos fiscales. La pandemia del COVID-19 y el subsecuente descalabro socioeconómico han conducido a una sustancial caída de estos ingresos. Si a ello se suman los programas de alivio y estímulo fiscal que los países han venido impulsando para hacer frente a la crisis generada por la pandemia, un aumento significativo del déficit fiscal –tanto primario como global- ha sido el resultado obvio.

Uno de los grandes retos para este y los próximos años es cómo cerrar la brecha fiscal. No tanto como un objetivo macro para cumplir con determinadas reglas fiscales, sino fundamentalmente para contar con los ingresos fiscales suficientes para hacer frente a los efectos económicos y sobre todo sociales de la crisis desatada por la pandemia.

Un contexto global incierto

En términos de variables socioeconómicas, el 2020 arroja solo cifras en rojo para la región. Según la CEPAL (2021)1, la tasa de desocupación pasó de 8,1% en 2019 a 10,7% en 2020; la pobreza aumentó de 30,5% a 33,7%, y la pobreza extrema lo hizo de 11,3% a 12,5%, respectivamente.

El comercio internacional también se ha visto seriamente afectado. Las exportaciones de ALC se contrajeron en -14,0% y las importaciones lo hicieron en -17,8%. Esta última cifra refleja la aguda caída de la demanda interna, lo que a su vez impactó en la menor recaudación del impuesto al valor agregado. Si bien para 2021 el FMI estima una recuperación de 19,5% y 18,8%, respectivamente, en términos absolutos las exportaciones de este año superarán solo ligeramente los niveles prepandemia, y las importaciones lo harán recién en el 2022.

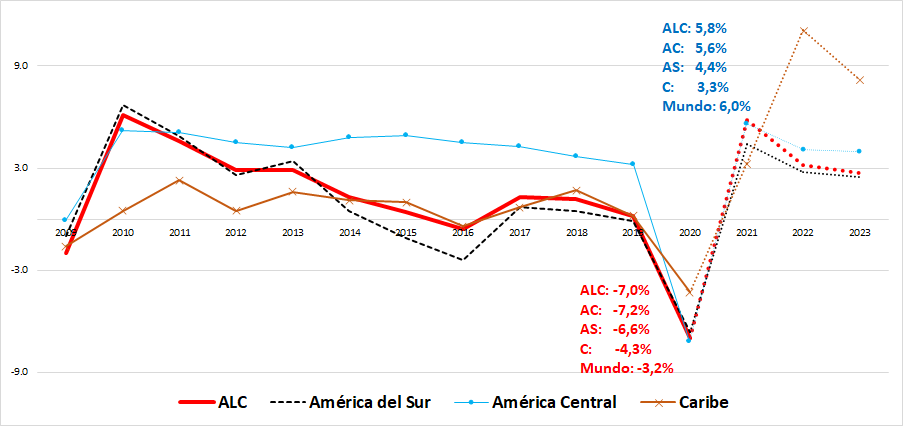

Durante 2020, el PIB mundial se redujo en -3,2%, pero en nuestra región la producción se contrajo en más del doble (-7,0%) (Ver figura 1). La CEPAL (2021) considera que la caída de ese año ha sido la más acentuada de los últimos 120 años2. Si bien el FMI (2021)3 estima una recuperación de 5,8% para el presente año, no debe perderse de vista que este resultado está influenciado por un fuerte efecto estadístico. Ello hace temer que se cumplan los pronósticos de la CEPAL (2021), en el sentido que la recuperación de los niveles de producción previos al inicio de la pandemia no se alcanzará antes de 2023 en la mayor parte de los países de la región.

Figura 1

ALC: Producto interno bruto (PIB)

(Precios constantes – variación porcentual)

Elaboración propia

Si no hay una sostenida recuperación económica, los ingresos fiscales tampoco llegarán, situación particularmente preocupante para una región como América Latina, cuya presión tributaria ya es estructuralmente baja. Las medidas de alivio, facilidades y beneficios tributarios que se han venido implementando para contrarrestar los efectos de la crisis se han sumado al efecto negativo sobre la recaudación, ocasionado por la menor actividad económica. En paralelo, el gasto fiscal se tuvo que incrementar para atender los efectos socioeconómicos de la crisis. El resultado ha sido un acentuado incremento del déficit fiscal.

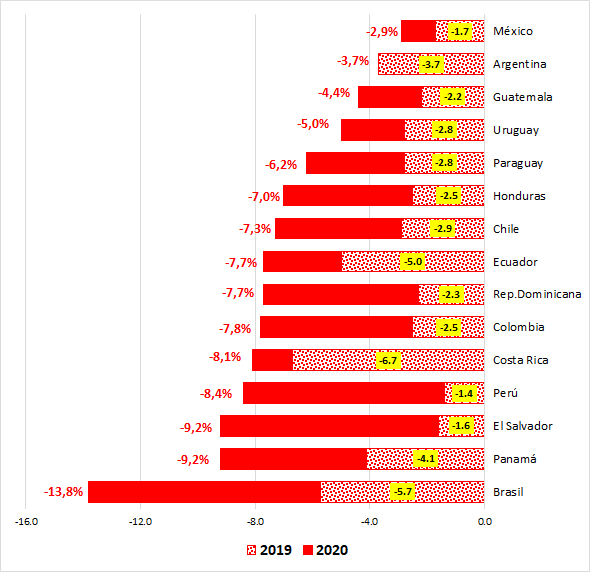

En América Latina, el déficit fiscal global fue de -6,9% durante 2020, mayor en cerca de tres veces al déficit promedio de los 10 años precedentes (-2,7%). En los países de América del Sur (8 países), el déficit global aumentó de -3,4% en 2019 a -7,5% en 2020 (CEPAL, 2021). En esta subregión, los mayores déficits se registraron en Brasil (-13,8%), Perú (-8,4%) y Colombia (-7,8%) (Ver figura 2).

Figura 2

América Latina: Déficit global del gobierno central, 2019-2020

(En porcentajes del PIB)

Elaboración propia

Cómo cerrar el déficit fiscal

Las alternativas para cerrar la brecha fiscal son bastante conocidas entre los varios instrumentos con que cuenta la política fiscal. El problema está en llevarlas a la práctica, sobre todo en la actual coyuntura. Veamos de manera breve tres de estas alternativas: restricción del gasto público, endeudamiento público e incremento de los ingresos fiscales.

La restricción del gasto público es una decisión que ningún país del mundo se atrevería a implementar en la actual coyuntura, debido a las grandes necesidades que se han generado a raíz de la pandemia. Claro está, nos referimos al gasto fiscal para atender las urgencias sanitarias, las transferencias monetarias a la población, pero también para el auxilio económico a las empresas.

La segunda alternativa, el endeudamiento público, siempre será una posibilidad para cubrir el déficit fiscal, aunque riesgosa y restringida a la “buena” o “mala” calificación que tenga un país en el sistema financiero internacional. Si es “sujeto de crédito”, podrá endeudarse y resolver su falta de ingresos en el corto plazo. Sin embargo, los problemas comenzarán en el mediano plazo, cuando tenga que hacer frente a sobreendeudamientos y/o subidas de tasas de interés en medio de un panorama global bastante incierto.

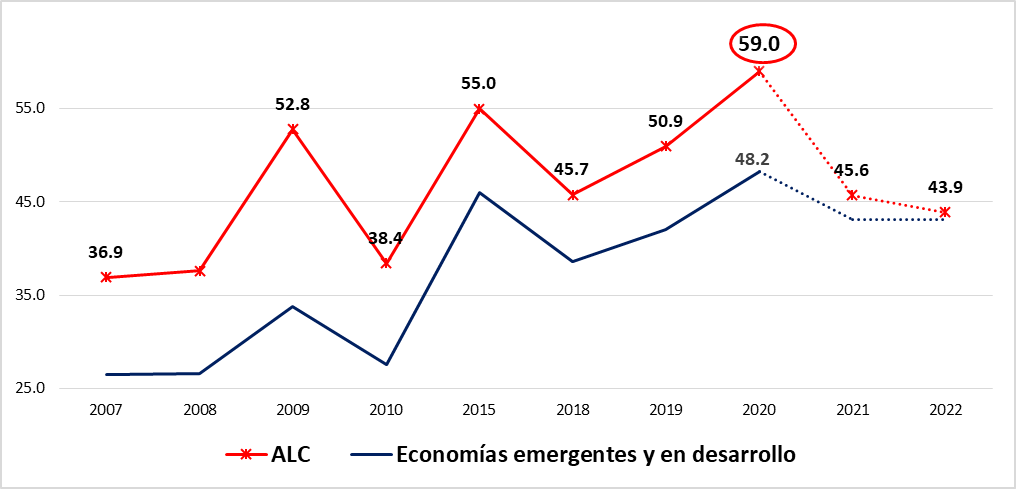

El endeudamiento, que ya era muy preocupante en la región, se ha agudizado con la pandemia. Durante 2020, el servicio de la deuda externa en relación con las exportaciones se elevó a 59% (ver figura 3), lo cual pone en serio riesgo la sostenibilidad de la política fiscal.

Figura 3

ALC: Deuda externa, servicio total de la deuda

(Porcentaje de las exportaciones de bienes y servicios)

Elaboración propia

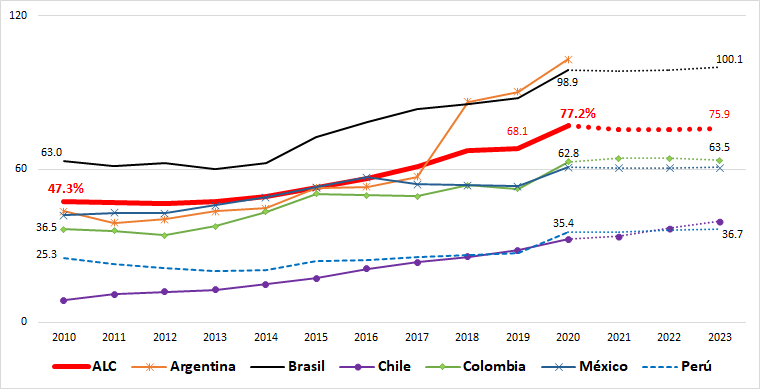

Los resultados son aún más preocupantes cuando tomamos en cuenta la deuda bruta del gobierno general; es decir, todas las obligaciones pendientes de pago de los distintos niveles de gobierno derivadas de la necesidad de financiar déficits mediante préstamos. Desde 2015, al finalizar una década de bonanza en los precios de los commodities, la deuda bruta de la región creció de manera sostenida, por encima de la tendencia observada para el conjunto de las economías emergentes y en desarrollo. Durante 2020, llegó a representar el 77,2% del PIB, poco más de 9 puntos porcentuales por encima del nivel registrado en 2019 (68.1%) (Ver figura 4).

Según las proyecciones del FMI, esta elevada razón entre deuda y PIB continuará de manera sostenida en la región: los niveles prepandemia no se retomarán en los próximos cinco años. Países altamente endeudados, como Argentina (103,0%) y Brasil (98,9%), cuentan con grados de libertad muy restringidos para implementar con éxito una política fiscal sostenible. En tanto que Chile (32,5%) o Perú (35,4%) muestran niveles de endeudamiento bastante por debajo del promedio de la región. Entre ambos extremos se encuentran Colombia (62,8%) y México (60,6%).

Figura 4

ALC: Deuda bruta del gobierno general

(Porcentaje del PIB)

Elaboración propia

La tercera alternativa se refiere al incremento de los ingresos fiscales, lo cual implica en la actual coyuntura una suerte de cuadratura del círculo. En efecto, los países necesitan incrementar la recaudación, pero –como ya fue mencionado- para responder a los estragos ocasionados por la pandemia se han visto obligados a implementar medidas tributarias que han redundado en menores ingresos fiscales. Ello, sumado a una acentuada contracción de la actividad económica y los siempre presentes niveles de incumplimiento, ocasionó el desplome de los ingresos tributarios durante 2020.

El desplome de la recaudación durante 2020

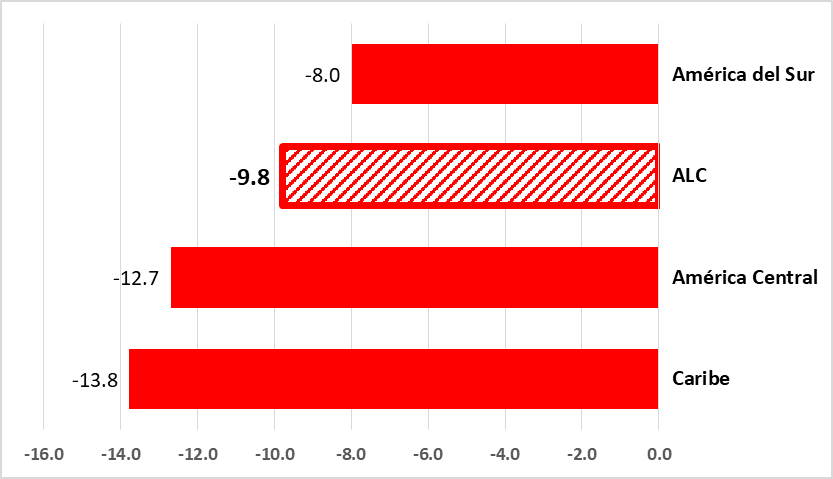

Durante 2020, en América Latina y el Caribe la recaudación total4 se contrajo en -9,8% (ver figura 5). A nivel de subregiones, la contracción más acentuada se registró en El Caribe2 (-13,8%), seguida de América Central (-12,7%). América del Sur obtuvo resultados relativamente mejores (-8,0%) con respecto al promedio regional.

Figura 5

ALC: Recaudación total 2020

(Variación porcentual constante 2020/2019)

Elaboración propia

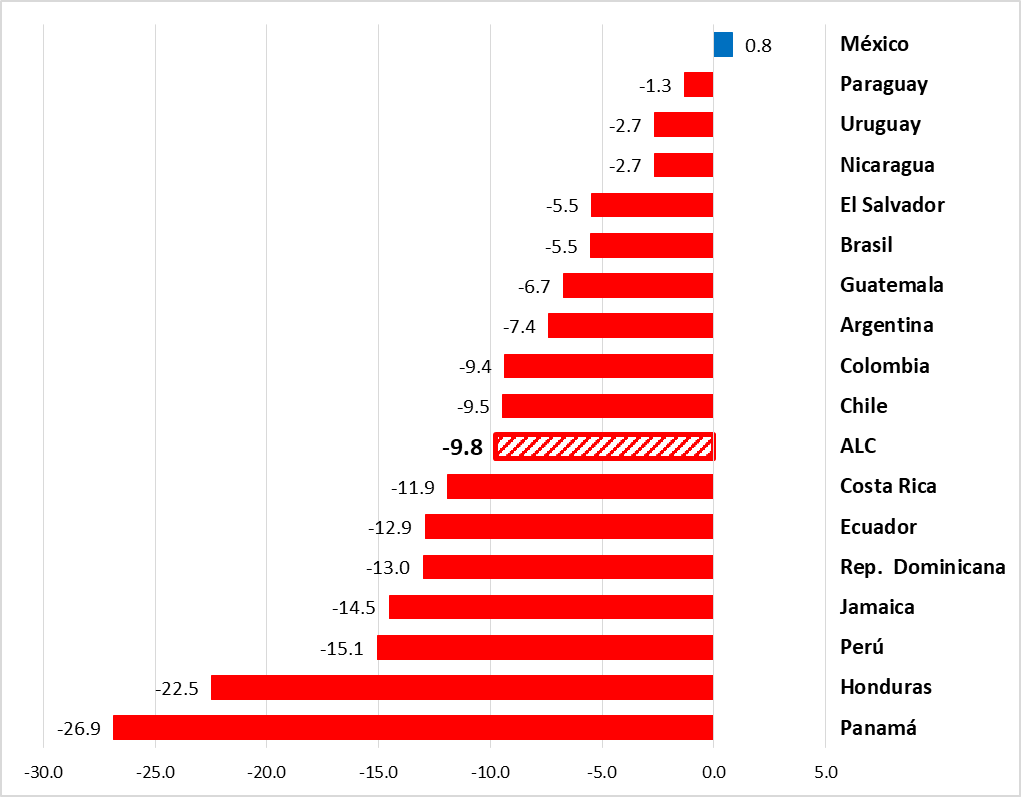

A nivel de países los resultados fueron bastante heterogéneos: -26,9% en Panamá, -22,5% en Honduras y -15,1% en Perú, frente a un incremento de 0,8% en México, el único país de la región que registró una cifra ligeramente positiva durante 2020 (ver figura 6). En este resultado parece haber influido el hecho que, a pesar de la pandemia, la administración tributaria de México no descuidó las medidas de fiscalización contra la evasión y la elusión, las cuales le habrían aportado recursos adicionales que representaron 1,7 puntos porcentuales del PIB (CEPAL, 2021).

Figura 6

ALC: Recaudación total según países, 2020

(Variación porcentual constante 2020/2019)

Elaboración propia

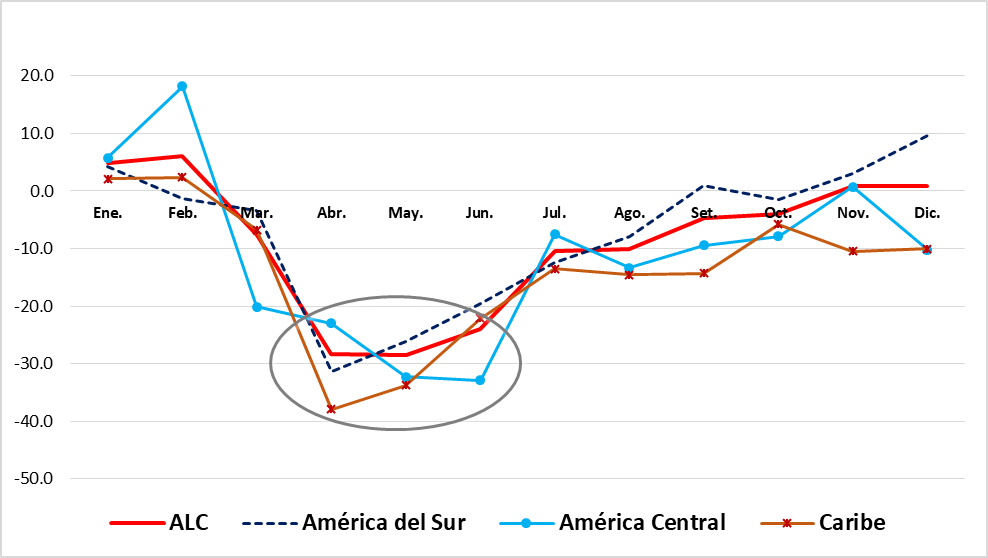

Durante 2020, el comportamiento de la recaudación total mensual fue fiel reflejo de las decisiones que los gobiernos de la región fueron adoptando a lo largo del año para hacer frente a la pandemia. Las cifras más negativas se registraron en el trimestre abril-junio, con una contracción promedio de -26,9% en la región (ver figura 7). Este resultado se agudiza en el caso de América Central (-29,4%) y El Caribe (-31,3%), en tanto que en América del Sur la contracción estuvo ligeramente por debajo del promedio (-25,7%).

Figura 7

ALC: Recaudación total mensual, 2020

(Variación porcentual constante 2020/2019)

Elaboración propia

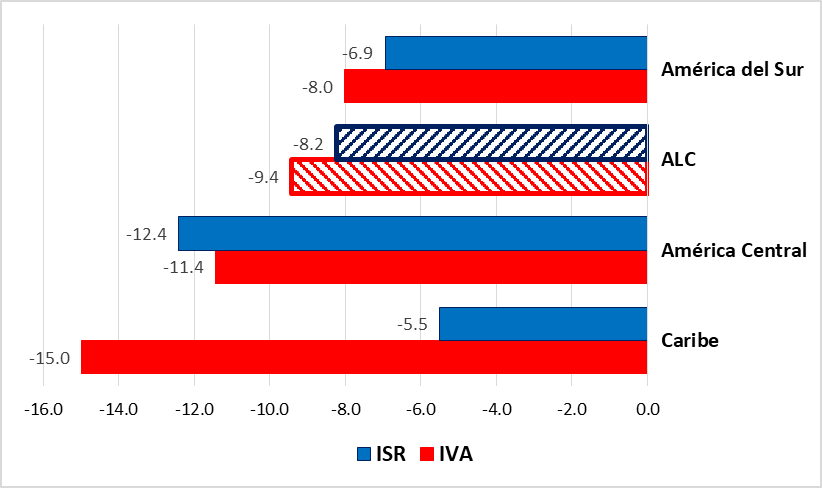

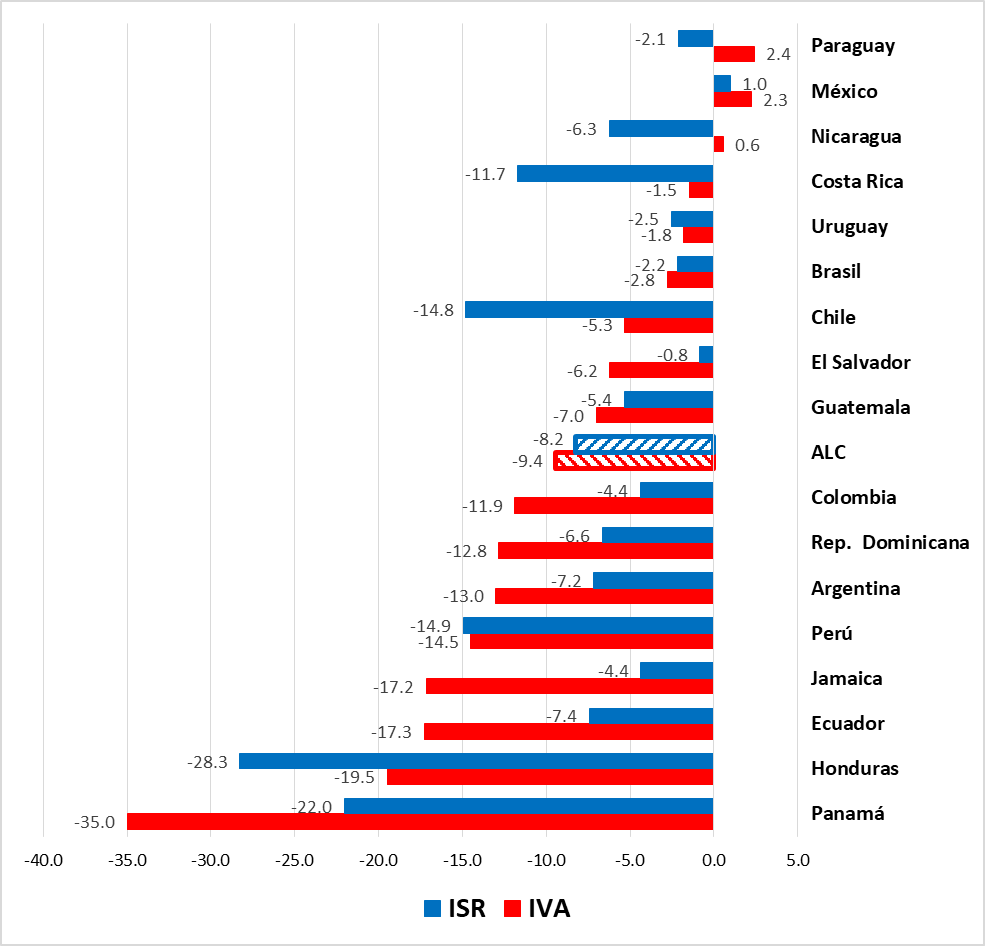

A nivel regional, la caída de la recaudación acumulada fue más acentuada en los Impuestos al Valor Agregado (IVA) (-9,4%), en comparación con los Impuestos sobre la Renta (ISR) (-8,2%) (Ver figura 8). Esta tendencia también se reproduce en América del Sur y El Caribe; en tanto que en América Central la recaudación del ISR (-12,4%) fue la más afectada. En cuanto a la recaudación del IVA, los países de América Central (-11,4%) y el Caribe (-15,0%) registran una contracción particularmente acentuada en comparación con América del Sur (-8,0%).

Figura 8

ALC: Recaudación acumulada del IVA e ISR, 2020

(Variación porcentual constante 2020/2019)

Elaboración propia

La recaudación acumulada del IVA registró una caída particularmente acentuada en Panamá, Honduras, Ecuador, Jamaica y Perú: entre -14% y -35% (ver figura 9). En el otro extremo, solo tres países registraron un ligero incremento: Paraguay (2,4%), México (2,3%) y Nicaragua (0,6%)1.

En lo referente al ISR, Honduras (-28,3%), Panamá (-22,0%), Perú (-14,9%) y Chile (-14,8%) registran los peores resultados en la recaudación acumulada. En la otra orilla, México fue el único país de la región con una variación positiva (1,0%). La contracción del ISR en países como Perú y Chile pudo haber sido más crítica de no haber mediado una mejora del precio internacional de los metales, que amenguó la caída de la recaudación minera. En el Perú, el ISR que grava a las empresas de este sector se contrajo en -22,0% en términos constantes durante 2020, mientras que en 2009, en plena crisis financiera internacional, la caída fue de -56,5%.

Figura 9

ALC: Recaudación acumulada según principales impuestos por países, 2020

(Variación porcentual constante 2020/2019)

Elaboración propia

¿La recuperación de los ingresos tributarios está ad portas?

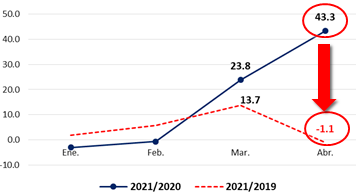

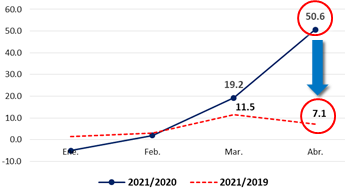

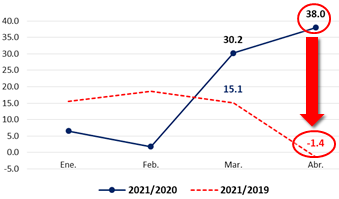

Durante los primeros meses del presente año, la recaudación ha registrado un acentuado incremento en comparación con similar período de 2020 (ver figura 10). En efecto, en abril de 2021, las tasas de crecimiento de la recaudación total superaban en promedio el 40% en la región, con excepción del Caribe (24,0%). La recuperación era más acentuada en el caso del IVA (50,6%) en comparación con el ISR (38,0%).

Sin embargo, estas tasas de crecimiento están sobrevaloradas por el efecto estadístico que implica el compararse con un año en el que la recaudación se desplomó. Cuando los resultados del 2021 son comparados con los obtenidos en el 2019, la recaudación total del mes de abril cae en -1,1% y la recaudación del ISR lo hace en -1,4%; solo en el caso del IVA la recaudación se incrementa durante dicho mes (7,1%). Por tanto, si descontamos el efecto estadístico, el futuro cercano resulta bastante incierto en términos de una sólida recuperación de la recaudación tributaria. Claro está, estos resultados promedio variarán según las características de cada país; así por ejemplo, los países que exportan minerales se están beneficiando de un incremento importante del precio internacional de los metales.

Figura 10

ALC Recaudación mensual

(Variación porcentual constante 2021/2020 y 2021/2019)

Recaudación total

Recaudación IVA

Recaudación ISR

Elaboración propia

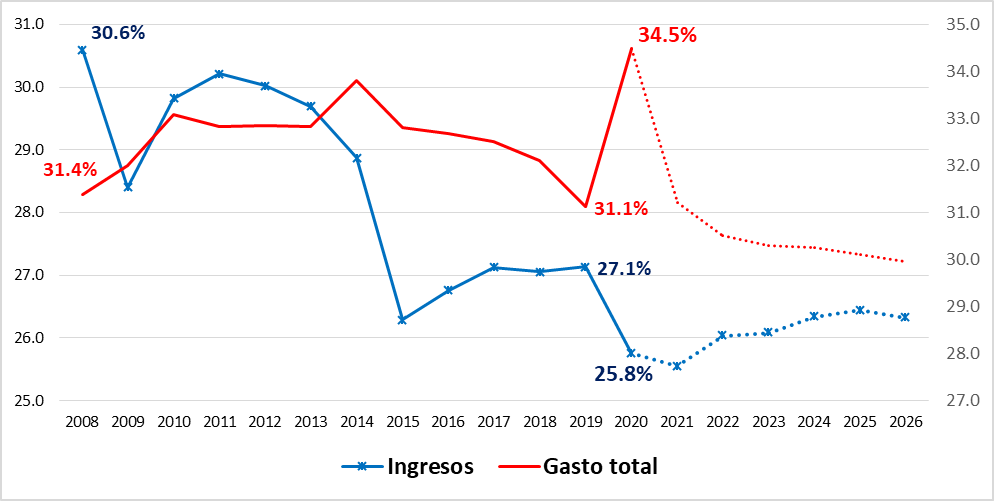

Una mirada global a los países de la región nos muestra que los ingresos del gobierno general bajaron a 25,8% del PIB durante 2020, el peor resultado de los últimos 16 años (ver figura 11).

Figura 11

ALC: Ingresos y gasto total del gobierno general

(Porcentaje del PIB)

Elaboración propia

Al mismo tiempo, el gasto total se elevó a 34,5% del PIB, el más alto del último cuarto de siglo. ¿Se podrán revertir estos resultados en el corto plazo? Si nos basamos en las proyecciones del FMI, el próximo quinquenio quedará corto para recuperar el nivel de ingresos fiscales que la región tuvo antes de la pandemia; en cambio, el gasto, si bien se reducirá, se mantendrá en niveles cercanos al registrado el año previo a la pandemia. Así de preocupante es el futuro fiscal de la región.

Política fiscal: medidas audaces

La recuperación pospandemia de los ingresos fiscales estará en función directa de la reactivación económica, la cual es más bien incierta en el mediano plazo. Para dar mayor certeza a la reactivación, la política fiscal deberá cumplir una función contracíclica; es decir, se necesita una política fiscal expansiva del gasto público que sostenga la demanda interna. Pero, ello no podrá efectuarse si no se cuenta con los ingresos fiscales suficientes para financiar dicho gasto y darle sostenibilidad a la política fiscal. Una vía para romper esta suerte de círculo vicioso consiste en reevaluar la política tributaria en nuestros países con el objetivo de generar ingresos fiscales adicionales.

En este contexto, las reformas tributarias tradicionales, centradas en la imposición indirecta o sobre la renta de sectores de ingreso medio, resultan contraproducentes. También resultan poco eficaces aquéllas reformas cuyo principal objetivo sea “ampliar la base tributaria”, entendiendo por ello la incorporación de más contribuyentes al registro tributario, sabiendo de antemano que el aporte fiscal de este segmento de nuevos contribuyentes es potencialmente mínimo, porque es también insignificante su participación en la distribución de ingresos en nuestros países.

La crisis sui generis generada por la pandemia debe ser vista como una oportunidad para avanzar hacia medidas audaces en materia tributaria, que permitan sostener -en el mediano plazo- una política fiscal expansiva para enfrentar los problemas derivados de la pandemia; pero también para financiar un desarrollo sostenible e inclusivo en un horizonte más largo. En este contexto, sugerimos reflexionar sobre cuatro medidas que podrían significar potenciales ingresos fiscales adicionales para la región: 1) Impuesto a la riqueza, 2) Sistemas tributarios más progresivos, 3) Tributación del IVA en la economía digital, 4) Impuesto mínimo global a las ganancias corporativas.

* Doctor en Socioeconomía del Desarrollo, Universidad París 1 Panthéon-Sorbonne. Profesor principal de la Facultad de Ciencias Económicas de la Universidad Nacional Mayor de San Marcos. Tutor y consultor del CIAT.

El autor resume algunos de los temas expuestos en el webinar del 27 de julio de 2021 organizado por la maestría Tributación Internacional, Comercio Exterior y Aduanas, que ofrecen el Centro Interamericano de Administraciones Tributarias (CIAT) y la Universidad Externado de Colombia (UEC).

1 CEPAL (2021). Panorama Fiscal de América Latina y el Caribe, 2021. Los desafíos de la política fiscal en la recuperación transformadora pos-COVID-19. Santiago de Chile: CEPAL.

2 Según la CEPAL (2021) el PIB de ALC se contrajo en -7,7% durante 2020.

3 FMI (2021). World economic outlook update, July 2021. International Monetary Fund.

4 El análisis ha sido efectuado a partir de las estadísticas del CIATData (www.ciat.org). La recaudación total comprende: impuesto sobre la renta-ISR (personas físicas y jurídicas), impuesto sobre el valor agregado (IVA), impuestos selectivos sobre el consumo y el “resto de los impuestos” (incluye la recaudación de las contribuciones a la seguridad social, entre otros conceptos). Salvo que se indique lo contrario, en nuestro análisis ALC comprende 17 países: 8 de América del Sur, 6 de América Central, 2 del Caribe, y México.

5 Jamaica y República Dominicana.

6 Para el caso de Nicaragua, la cifra corresponde a la recaudación acumulada hasta noviembre 2020.

24 de agosto del 2021

Compartir: