Descifrando la cartera de proyectos mineros

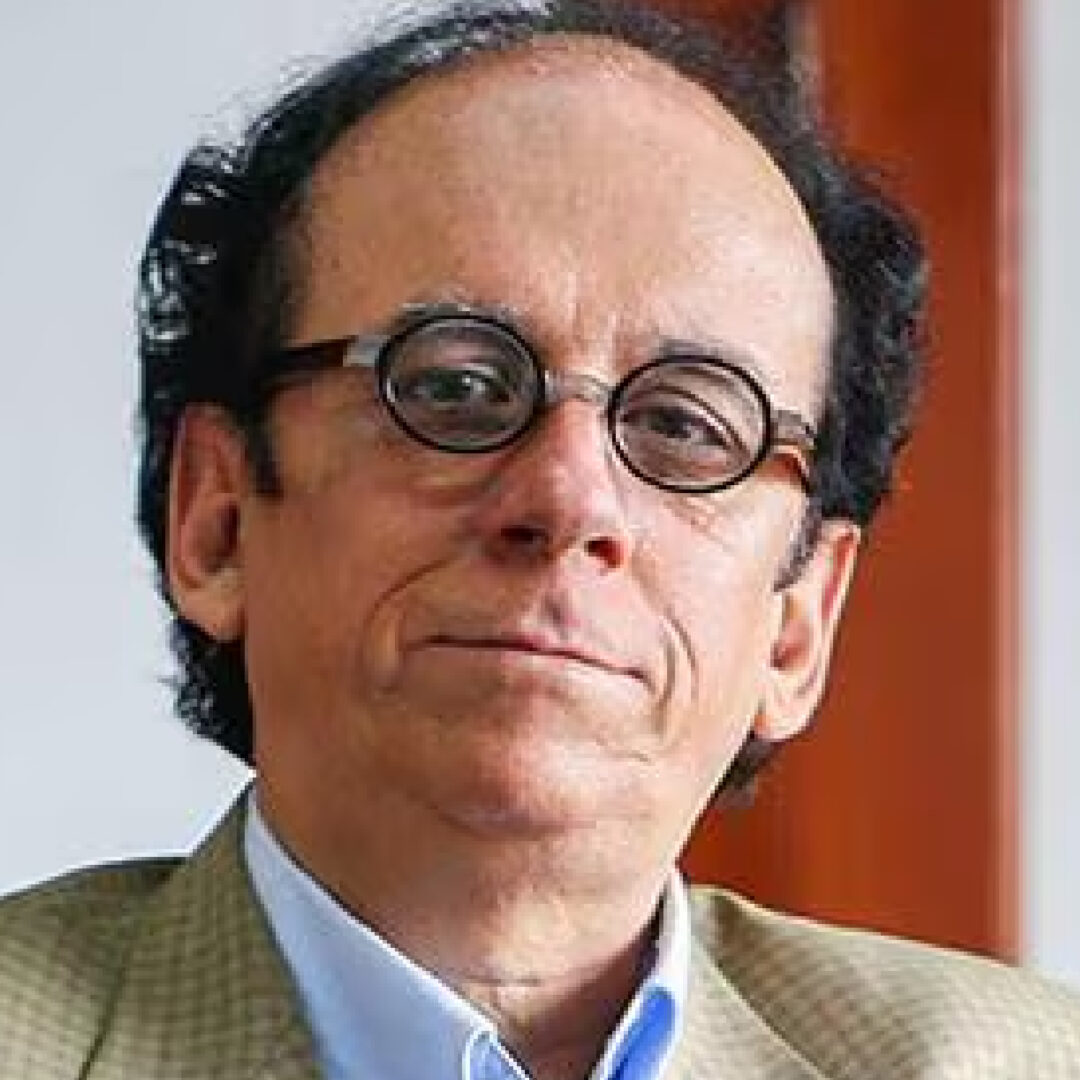

Cada cierto tiempo escuchamos que el Perú tiene una gran cartera de inversión en minería, que suma algo más de US$ 54 mil millones y, de manera voluntaria o no, se pretende dar la impresión que todos los proyectos estarían en la misma situación. Siendo cierto el monto y que la mencionada cartera cuenta con una lista de 51 proyectos (ver cuadro 1), habría que precisar varias características y datos claves, para entender la situación actual y lo que puede pasar con la inversión minera en el corto, mediano y largo plazo.

Cuadro 1

Cualquiera que revise con atención la cartera, lo primero que puede concluir es que no todos los proyectos se encuentran en la misma situación. La tantas veces mencionada lista de proyectos puede ser dividida hasta en tres categorías: los proyectos que ya se encuentran en ejecución; los que, sin estar en fase de ejecución, tienen fecha de inicio y, en algunos casos, también de puesta en marcha; y finalmente, los que las empresas no han definido ni siquiera fecha de inicio. A continuación, examinaremos con detalle estas tres diferentes categorías de proyectos que figuran en la cartera de inversión minera en el Perú.

- En la primera categoría figuran solo 5 proyectos que ya se encuentran en construcción y tienen definida la fecha de puesta en marcha. Estos proyectos son: San Gabriel, Ampliación Toromocho Fase II, Yumpac, Reposición Inmaculada y Reposición Antamina. Este grupo de proyectos representa una inversión comprometida de US$ 4,318 millones de dólares (ver cuadro 2) que debería hacerse efectiva en lo que queda del 2024 y el próximo año.

- El segundo grupo (también el cuadro 2) son los proyectos que, teniendo fecha de inicio y, en la mayoría de casos, hasta de puesta en marcha, por el momento se encuentran en etapa de ingeniería de detalle, factibilidad, pre factibilidad o de desarrollo conceptual, que deben resolverse. Son 15 proyectos que se encuentran en este segundo grupo y suman una inversión de US$ 14,541 millones. Cabe precisar que, en este grupo, 4 proyectos (Minas Justa Subterránea, Ampliación Ilo, Los Chancas y Michiquillay) tienen fecha de puesta en marcha, pero todavía no han definido cuándo será el inicio de construcción.

Cuadro 2

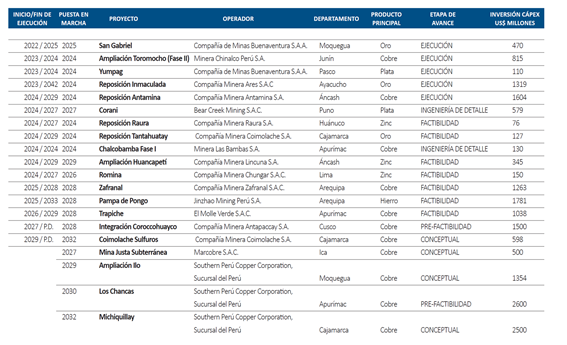

- Finalmente, tenemos la parte más numerosa de la cartera de proyectos mineros (cuadro 3) y que representan el mayor monto comprometido, que no tienen ni fecha de inicio de construcción, ni de puesta en marcha. En esta lista, figuran 31 proyectos y suman una inversión de US$ 35,697 millones. Incluso en esta parte de la cartera figuran proyectos que tienen una larga historia de cuestionamientos y resistencia, como Conga, Tía María, Ariana, Río Blanco. Sin embargo, al mismo tiempo, en este grupo hay varias inversiones en ampliaciones, que no deberían tener mayores problemas de concreción y que dependen de la decisión de las propias empresas. En este grupo también se encuentra el proyecto de Yanacocha Sulfuros, que se encuentra en una etapa de ingeniería de detalle y que depende de la decisión de Newmont para que se inicie la construcción.

Cuadro 3

Por lo tanto, el análisis detallado de la cartera de proyectos de inversión en minería permite entender las diferencias que existen entre ellos y de esa manera se sincera la situación actual: los proyectos que están definitivamente encaminados; los que todavía se encuentran en etapas preliminares; los que enfrentan resistencias y no se animan a definir fecha de inicio y los que dependen de la voluntad y la capacidad de las propias empresas. Lo cierto es que no todos los proyectos se pueden meter en el mismo saco como muchas veces intentan hacer ministros y los propios voceros empresariales.

Otra conclusión de la revisión detallada de la cartera de inversión minera es que, a diferencia de lo que pasaba hace 15 o 20 años, ya no tenemos lo que se conoce en la minería global como proyectos de clase mundial. Es decir, proyectos que representan grandes inversiones y su entrada en producción implica un aporte sustantivo a la oferta global del mineral que van a producir: por ejemplo, hace 10 o 15 años, en la cartera de inversión minera figuraban proyectos de clase mundial, como Las Bambas, la ampliación de Cerro Verde, Antapaccay, Quellaveco, antes fue el caso de Antamina (la mina productora de cobre más grande en el Perú), entre otros, que permitieron que el Perú duplicase la producción de cobre y pasara a ocupar el segundo lugar a nivel mundial. La concreción de uno o dos proyectos de esa envergadura provocaba que la tasa de inversión se disparase[1] durante los años que duraba la construcción. En la actualidad, la cartera de inversión minera está compuesta por proyectos de menor envergadura. Esta es una tendencia que se da en el Perú y a nivel global.

En conclusión, hay que mirar con atención la cartera de proyectos de inversión en minería, hacer las distinciones del caso y, sobre todo, abrir un debate serio sobre cómo se pretende hacer minería en el país de aquí para adelante.

[1] Por ejemplo, la inversión en Las Bambas fue de casi US$ 10 mil millones; en Cerro Verde algo más de US$ 5 mil millones; en Quellaveco US$ 5, 500 millones.

Compartir: